Quel avenir pour les réseaux d’agences bancaires ?

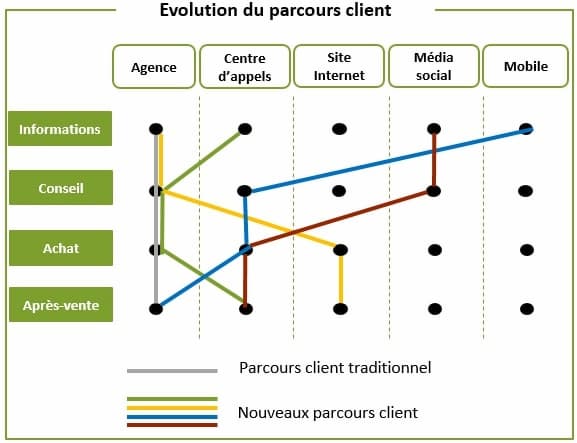

Avec l’explosion des usages web 2.0, les opérations bancaires se réalisent de plus en plus sur les canaux à distance.

La relation client/conseiller, auparavant exclusivement réalisée en agence s’inscrit désormais dans une dimension multicanale, et repose très majoritairement sur le digital.

En conséquence, nous assistons à une baisse continue de la fréquentation des agences bancaires.

Seuls 17 % des clients se rendent à leur guichet plus d'une fois par mois… Ils étaient 62 % il y a seulement cinq ans.

Depuis 2009, près de 1 500 agences bancaires ont été fermées. Même si le phénomène ne concerne à ce stade que 4% des agences, la tendance est en cours, et elle ne devrait pas s’inverser avant quelques années.

Dans ce contexte, quelles sont les perspectives pour les réseaux bancaires, notamment face à la concurrence des banques en ligne et des géants de l’internet (Google, Apple, Facebook) ? Les agences telles que nous les connaissons aujourd’hui sont-elles amenées à disparaître ? Quels seront les formats d’agence demain ?

Nous vous proposons à travers ce point de vue une synthèse des tendances actuelles et nos convictions sur les évolutions à venir.

Le digital accélère la transformation du réseau bancaire, mais le modèle de la banque de réseau n’est pas mort

Même si la banque en ligne est un succès, seul 2% des français utilisent des banques 100% online (ex : ING Direct, Boursorama ou Fortuneo) comme établissement principal. Le client « grand-public » continue à privilégier l’agence et le contact de visu avec son conseiller pour les opérations à valeur ajoutée (crédit immobilier, assurance vie, succession…). A ce jour, 95% des ouvertures de compte ont lieu en agence selon une étude IFOP, « Observatoire 2013 de l’opinion sur l’image des banques ». Le modèle « brick and mortar » avec son implantation de proximité trouve encore une résonance forte auprès du client, car la proximité favorise une relation de confiance durable.

Face à la chute de fréquentation des agences, certains pourraient être tentés de regrouper les conseillers sur des plateaux/centres d’appels en périphérie des grandes villes, ce qui permettrait de réduire le principal coût du réseau, à savoir l’immobilier.

Mais à y regarder de plus près, outre les freins politiques dans les petites communes rurales ou péri-urbaines (levée de bouclier des maires qui s’opposent au départ des enseignes bancaires), les perspectives de gains ne seraient finalement pas si intéressantes.

D’une part, une réduction trop drastique de l’implantation ferait perdre aux banques concernées des parts de marché au détriment de la concurrence, sur un marché mature où l’attrition constitue l’une des principales préoccupations. D’autre part, si on regarde les tendances en cours, l’évolution du coût unitaire des agences devrait être maîtrisée dans les prochaines années. Avec la disparition de l’argent liquide en agence, les mesures de sécurité ne seront plus aussi contraignantes. Par ailleurs, les clients utilisant de moins en moins les automates en agence, les coûts de maintenance des automates devraient diminuer.

Aussi, plutôt que de fermer des agences et regrouper des conseillers sur des plateaux, pourquoi ne pas envisager plutôt le mouvement inverse, c’est-à-dire une relocalisation du téléphone en agence, pour rentabiliser la présence des collaborateurs terrain, en les transformant en téléconseillers de proximité. Une telle initiative répondrait au besoin de proximité exprimé par les clients et s’inscrirait pleinement dans le mouvement de fond de retour à la territorialité.

Au regard de ces différents éléments, l’agence devrait conserver un rôle central dans la relation entre le client grand public et son conseiller. Toutefois la rationalisation du réseau va se poursuivre. Mais, plus que le nombre, c’est le format des agences qui va évoluer dans les prochaines années, vers plus de différenciation.

Des formats d’agences à réinventer, sous différentes formes …

Le modèle actuel (l’agence ouverte de 9 à 12H et 14 à 17H45 du lundi au vendredi, avec un espace automates libre-service, un guichet d’accueil et des bureaux privatifs pour les entretiens conseillers) ne peut plus être le modèle unique. Face à la désertion des agences, les banques de réseau doivent se réinventer et explorer de nouveaux concepts pour continuer à capter du flux de clients et maintenir une relation de proximité et de confiance avec les clients.

Cela passe par un repositionnement de l’agence, en phase avec les tendances sociétales : une agence moderne (digitale), conviviale (lieu de partage), pratique (intuitive) et flexible (ouverte le midi ou le soir après 18H).

Nous nous dirigeons vers une diversification des formats d’agence, à l’image de ce que proposent déjà les enseignes de la grande distribution.

L’agence bancaire de demain sera déclinée autour de différents concepts, en fonction de l’implantation géographique (hyper centre, galerie marchande, quartier résidentiel, rural…) et de la population cible. En plus des agences généralistes traditionnelles, des agences vitrines, spécialisées, virtuelles ou transactionnelles pourraient voir le jour.

Certaines agences seront complètement automatisées, sans personnel, quand d’autres au contraire se développeront sur un modèle 100% relationnel misant sur la convivialité et la proximité client. Ainsi, aux Etats-Unis, la First Cherokee State Bank a créé une agence ouverte de 6h30 à 23h qui ressemble à un bar à vin, où il n’y a pas de guichet, seulement des conseillers, et un bar, un espace avec Wifi gratuit, une salle de conférence.

Des agences nomades seront expérimentées pour aller directement à la rencontre des clients, soit à leur domicile ou sur leur lieu de travail (« Doorstep banking »), soit sur les lieux fréquentés (ex : rentrée universitaire, salons).

Quel que soit le format cible, l’agence bancaire de demain devra être en mesure de délivrer aux clients un niveau de service qu’ils ne trouvent pas sur les canaux à distance. Cela passe par une meilleure utilisation en agence des leviers digitaux afin d’augmenter la productivité des conseillers. Si le digital est inscrit dans les gênes des générations Y et Z, ces générations sont loin de représenter à ce jour la majorité des effectifs dans la banque de détail.

Conclusion

Au-delà des investissements financiers nécessaires à la diversification des formats d’agence, la réussite de la transformation de la banque de détail repose essentiellement sur la mobilisation de ses salariés. En effet, ce sont les conseillers et les directeurs d’agence qui incarnent la banque au quotidien auprès des clients. Et ce que viennent chercher les clients en agence, c’est avant tout un conseil de proximité et une relation intuitu personae avec leur banquier. Une prise de conscience de l’émergence d’un nouveau modèle bancaire, plus moderne et plus flexible, est nécessaire par les équipes réseau pour lancer la transformation du réseau d’agences, car l’agilité des organisations est devenue un élément majeur de différenciation voire de survie au sein du secteur, au même titre que la capacité à expérimenter, car personne ne peut être sûr d’un modèle cible…